住宅ローンを節約

借金は「借入金+利子」で考えなければいけません。例えば2,000万円を30年間借りるために500万円の利子を支払うことになれば、借金の総額は2,500万円となります。このとき、借金の総額を2,000万円として捉える方が多いので、ちゃんと利子も含めた金額を考えることが重要になります。

住宅ローンや借金の返済方法には「元利均等返済」と「元金均等返済」という返済方法があります。

同じ2,000万円を借りる場合、利率だけでなく返済方法にも注目することで借金の総額(借入金+利子)を減らすことができます。

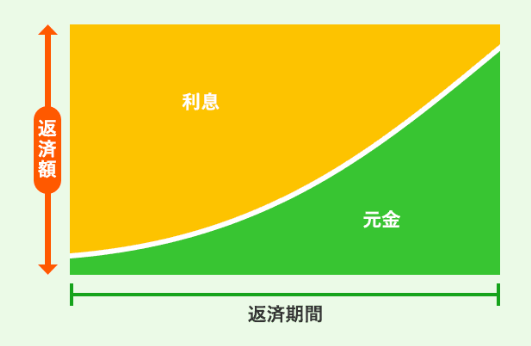

元利均等返済とは

元利均等返済とは、元金と利子を合わせた返済金額が毎月均等になる返済方法です。1ヶ月目に支払う金額も20年後に支払う金額も月額は一緒なので、家計管理がしやすくなります(ほとんどの金融機関はこの方法で住宅ローンを貸し出します)。

元金均等返済と比べると、総支払額が大きくなることがデメリットです。

元利均等返済の返済金額は毎月一定額で変わりませんが、最初のうちは利子分の支払いが大きく借入金の元金(借りたお金)の返済分が少ないため、元金の支払いが遅くなり余計に利子が高くなってしまいます。

元利均等返済の支払いイメージはこんな感じです。

返済期間の最初の方は利息部分の返済が大きいため、元金の支払いが中々進みません。元金の支払いが遅くなるほど、利息部分も減らないため、支払い総額は大きくなってしまうんです。

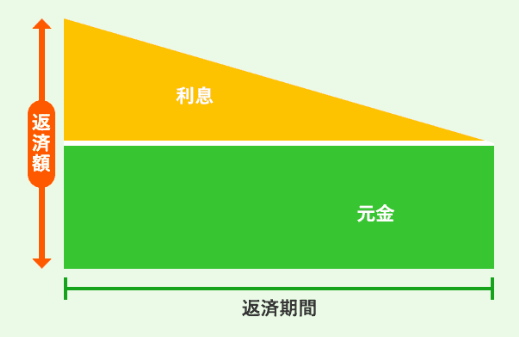

元金均等返済とは

元金均等返済とは、元金部分の返済金額は毎月均等ですが、利子部分の支払いは借金残高が大きいほど高くなるので、返済期間の最初のうちは毎月の支払額が大きく、後半になるほど毎月の支払額が低くなる返済方法となります。

借金残高が多い最初のうちは利子額が大きく乗ってきますが、借金の元金を確実に毎月一定額減らし続けられるため、元金均等返済と比べると総支払額が小さくなることがメリットです。

元金均等返済はローンを貸し出す金融機関が儲かりずらい方法となるため、取り扱いがないこともあります。

ですが、住宅ローンは金額も大きく人生に関わる一大事です。ご自身の人生を大切にする上でも有利な金額で借金できる知識を身につけていきましょう。