米国、自社株買いへ課税

バイデン大統領および民主党が企業の自社株買いへ1%課税を検討していることはご存知でしょうか。

徴税規模は700億ドルに達すると言われいます。

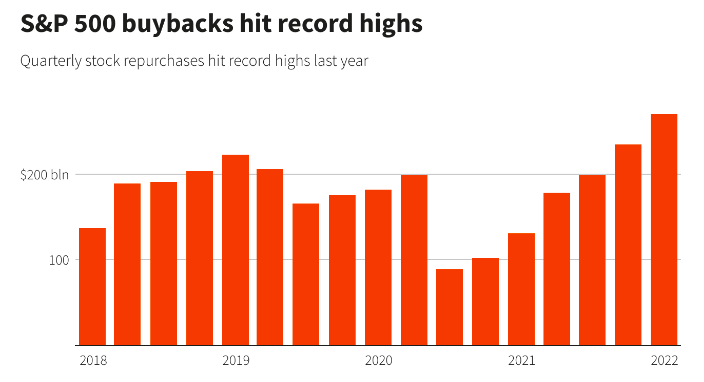

米国大手企業の直近の自社株買い規模を見れば、四半期で2,800億ドル付近を記録しており、年間で見れば1兆ドルの大台を越す勢いです。

自社株買いへの課税が承認されれば、施行は来年以降となるわけですし、2022年の自社株買いはさらに勢いよく実行される可能性も高まります。

投資家のデメリット

自社株買いを積極的に行う企業の株価はそうでない企業に比べて、株価が上がりやすく、下支えされやすい傾向にあります。

その理由は以下の通りです。

【自社株買いのメリット】

- EPSの向上

- PERの改善

- 敵対的買収への対策

多くの投資家にとって自社株買いは株主へ利益が還元される行為と認識しており、株式市場が活況になる要因の1つです。

それに対して課税されるということは、自社株買いで課税される分だけ株価成長が弱まる懸念があり、株式以外のアセットへ資産が流出する可能性も生まれます。

2021年末、米国で富裕層税が話題になった時、イーロンマスクがテスラ株を大量に売り、米国での最高税額なるであろう1兆円を払うことをツイートしました。

For those wondering, I will pay over $11 billion in taxes this year

— Elon Musk (@elonmusk) December 20, 2021

これによりテスラ株には売り圧力がかかり、テスラ株が下落したわけです。

富裕層への資産課税や自社株買いへの課税は株式市場の成長力を止めることにも繋がりかねません。

株式の成長が止まれば、個人の株式投資家の資産も潤いませんし、市場にとって最適解であるとはならないはずです。