「退職準備」と聞くと、20代、30代ではまだまだ早いというイメージを持たれる方もいるかもしれません。

最近では、老後2,000万円問題など年金制度の弱体化、消費増税、平均給与額の減少などで日本人の給料は成長する海外と比べて厳しいものがあり、若いうちからの資産形成、退職準備が必要不可欠の時代です。

また近頃、FIRE(早期リタイア)ブームが到来していますが、そもそも65歳頃に想定される定年退職ですら難しい日本人は少なくありません。

今日はフィデリティが発表している「フィデリティ退職準備スコア」について、わかりやすく簡潔に解説していきます。

日本の退職準備スコア

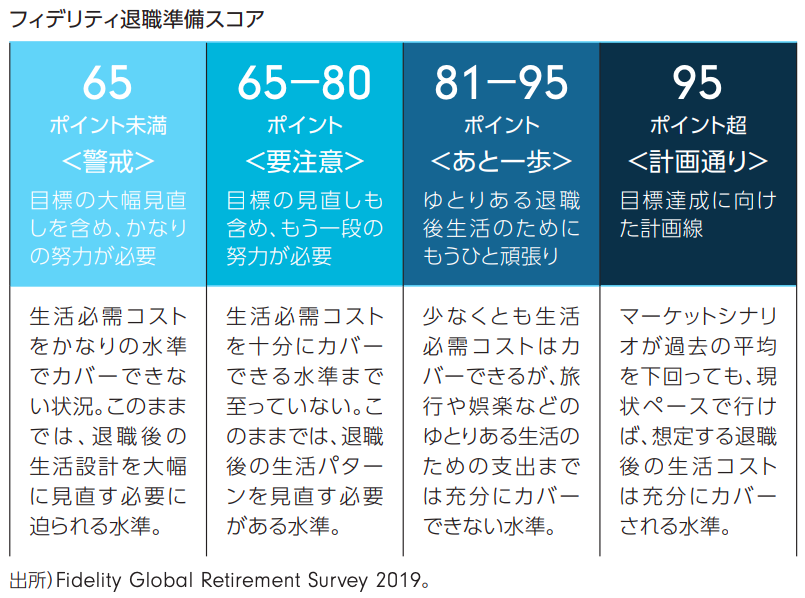

フィデリティが提唱する退職準備スコアとは、退職後に必要な資産、退職前の年収、投資比率、退職後の生活年数を総合的に加味して計算された点数のことです。数字が高いほど希望年齢での退職が可能となり、数字が低いほど資金が足りなくなる可能性を示しています。

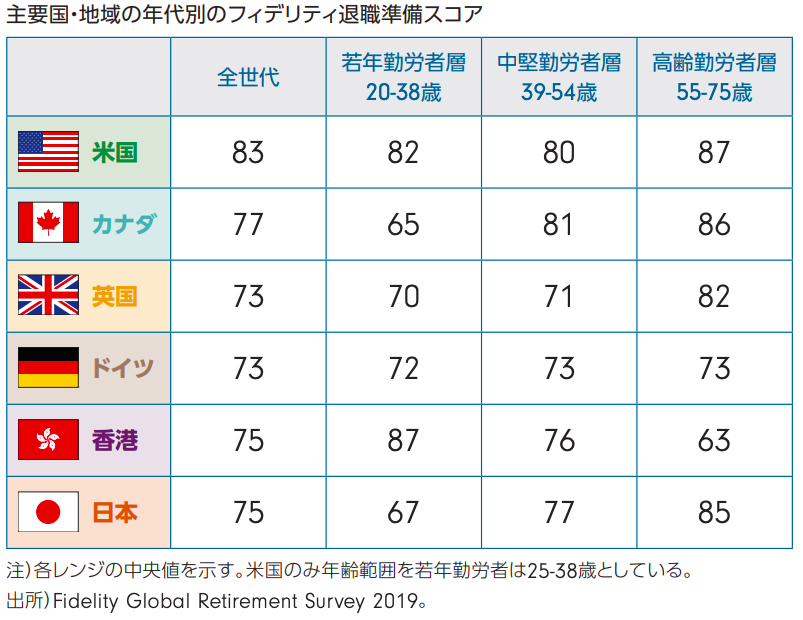

国別、世代別に退職準備スコアを比較してみると、米国は全世代において高いレベルを実現しているのに対して、日本では年齢が若いほど退職準備スコアが低い傾向にあります。

日本は米国やカナダよりは低いものの、英国やドイツと比べると若干優位な状況ですが、それでも若い世代(20-38歳)に注目してみれば、各国に比べるとかなり劣っています。

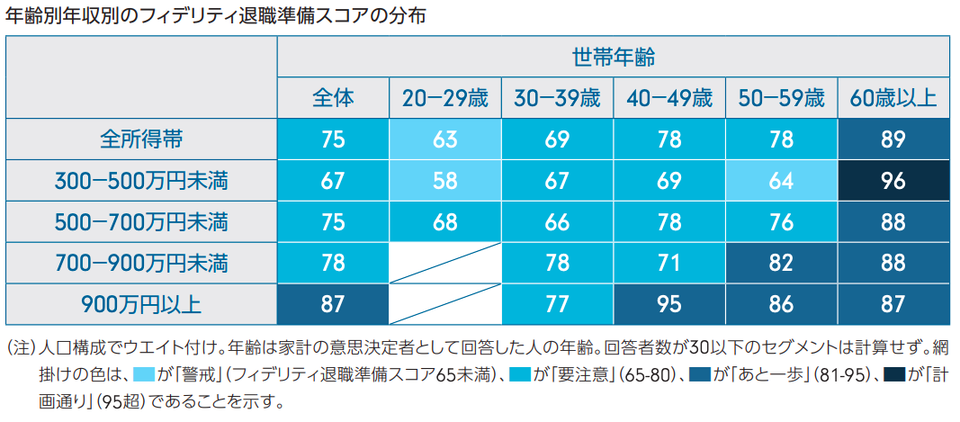

もう少しだけ日本人の退職準備スコアを見てみると、当たり前かもしれませんが年齢が高いほど、そして収入が高いほど退職準備スコアが高い傾向にもあります。

収入が高い人ほど資産形成への意識が高い傾向にあり、本来資産形成を必要とする若い世代や年収の低い方ほど退職準備スコアが低いというのが日本の実情です。

退職準備に必要なもの

具体的な退職準備への対策を解説する前にお伝えしたいことがあります。それは退職準備において最も重要なことです。

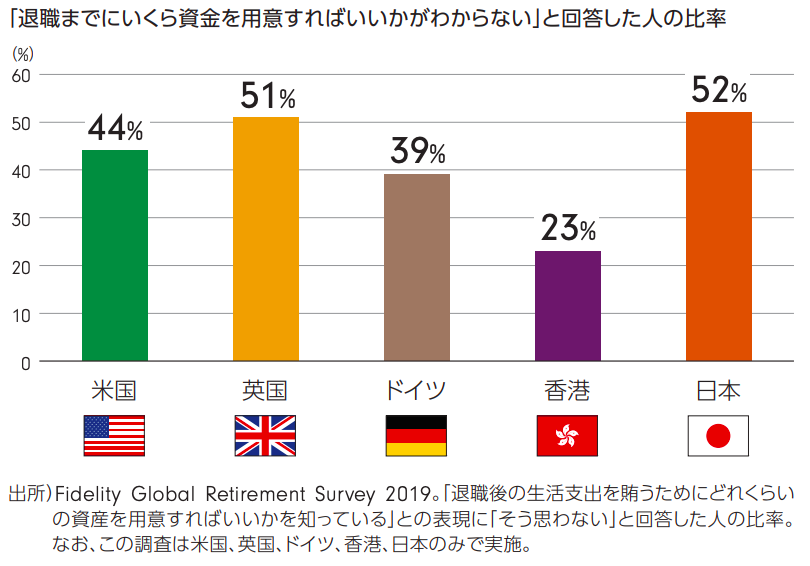

それは、退職準備に最も必要なものは「金融知識」であるということです。計画的に退職準備をするためには年齢や年収などが大きく関係すると思われる方も多いかもしれませんが、最も影響するのは「知識の差」です。

どんなに高収入であっても資産形成の知識がなければ、計画的な退職準備をすることはできませんし、どんなに若かったとしても勉強する習慣がなければ資産は一向に形成されません。

日本では投資教育があまり活発ではないこともあって、資産形成への知識が他の国に比べて高くありません。

他の調査でも明らかな事実ですが、日本人は年齢が若い人ほど、そして年収が低い人ほどマネーリテラシーが各国に比べて低い傾向にありあす。

年収をあげたり投資を始めることも大切ですが、それよりもまずは金融知識を勉強し始めることこそが最も重要だということを認識頂けると幸いです。

退職準備の対策

フィデリティが提案する退職準備の施策は以下の3つに集約されます。

- 資産形成比率の引き上げ

- 資産構成の見直し

- 退職年齢の引き上げ

資産形成比率というのは、給料からいくら投資資金に回すかということです。当然ですが若いうちから贅沢を我慢しつつ支出を抑えて投資比率を上げれば退職後の資産はどんどん増えていきます。

2つ目の資産構成の見直しは株式と債権の比率や投資先のスイッチングなど、保有銘柄の見直しを意味します。当然、リスク高い商品を持ち続けられればパフォーマンスは大きく変化しますが、年齢を重ねるごとにリスク許容度は低くなりますので、どの程度リスクをとって投資をするかが重要です。

3つ目は65歳で退職金がたまらなかった場合に67歳まで働くことが出来れば、退職金を増やすことと、退職後の生活費を減らす二重の効果が生まれます。

上記3つの施策をバランスよく講じることによって、目標の退職年齢までに退職準備を完了させることを目指します。

フィデリティでは、地域別で退職準備スコアへの効果が試算されています。

日本で最も効果が高いのは3つ目の「退職年齢の引き上げ」になります。67歳を超えても働き続けられる労働環境さえ若いうちに手に入れておけば、高い退職スコアを獲得することができますし、節約や節税によって若いうちから投資比率を上げておくことによっても大きくスコアを改善することができそうです。

退職準備計画

具体的な退職準備対策がわかったところで、最後に退職準備計画について解説していきます。

計画を作る上で重要なのが、退職時期と退職後の生活水準をどうしたいかという問題があります。

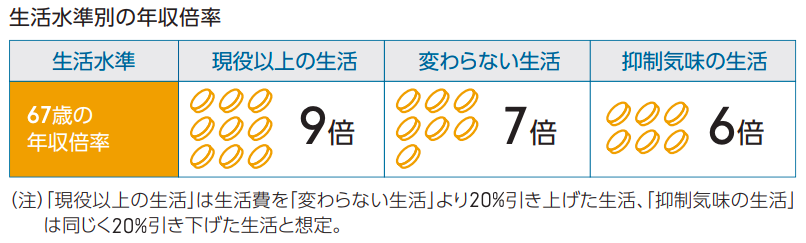

フィデリティの提案では現役時代にできなかったことを積極的に楽しむことで少し生活水準を引き上げる場合は67時点での資産額は年収の9倍、現役時代よりも倹約して暮らすことを計画する場合は年収6倍分の資産を用意する必要があります。

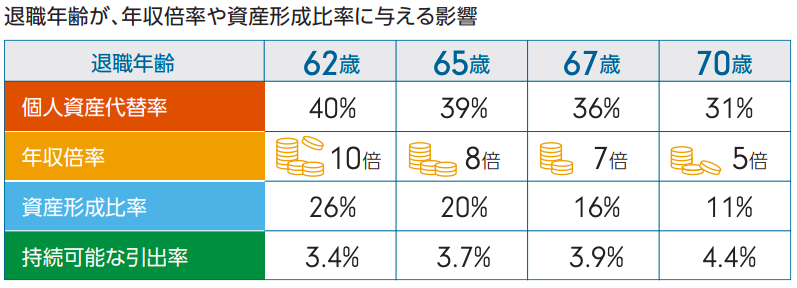

さらに67歳よりも若いうちに退職をする場合は、さらに大きな資産が必要になります。

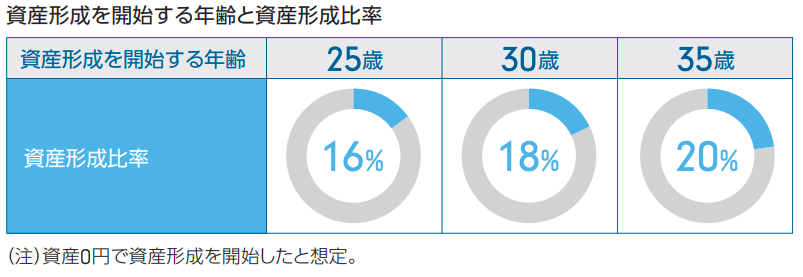

これらの資産を達成するためには若いうちから資産形成を開始する必要があり、25歳から開始する場合の資産形成比率(給料からの投資額)を16%、30歳からであれば18%、35歳からであれば20%を保ち続ける必要があります。

25歳で手取り20万円から投資を始めるなら給料の16%にあたる3.2万円を67歳まで(約42年間)毎月投資することになります。

もちろん、退職計画は投資先のパフォーマンスによっても大きく左右されることですが、計画の全体像は以下の通りです。

先程の3つの施策に加えて、退職後の生活費(グラフにある持続可能な引出率)によっても退職プランは大きく変わっていきますので、注意が必要です。

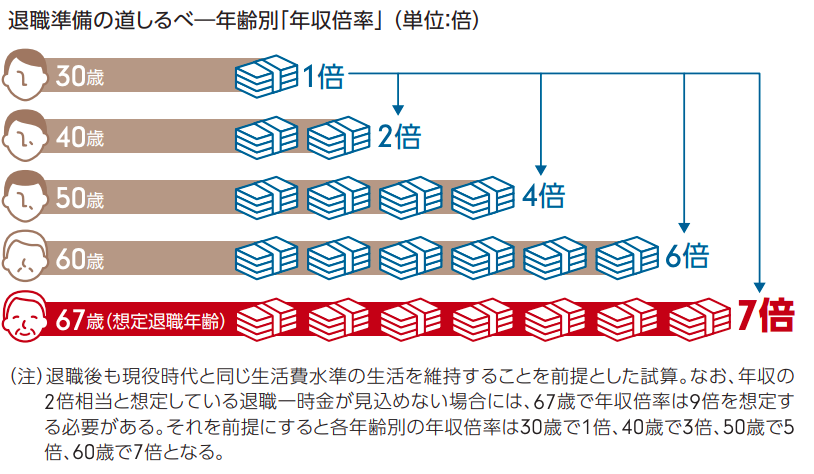

67歳までの道標として、年齢に応じた必要資産額が以下の画像に記載されています。

<

仮に年収がずーっと400万円だった場合30歳までに資産400万円を形成し、40歳までに800万円、50歳までに1,600万円と資産形成していけば67歳までには2.800万円の資産を手に入れているということになります。